・資産運用のリスクが心配

・資産運用を始める上で注意することは?

こんな悩みにお答えします。

【本記事でお伝えすること】

・資産運用7つの種類の特徴とリスク

・資産運用で失敗しないための注意点

今回は、投資初心者が資産運用を始める前に知るべき基礎知識について徹底解説します。この知識を身につけておけば資産運用を始める準備は整います。

それでは、詳しく解説していきます。最後までお読みください。

初心者が抑えるべき7つの資産運用【特徴・リスクを解説】

資産運用と言っても種類がたくさんあるので、初心者の方は混乱します。

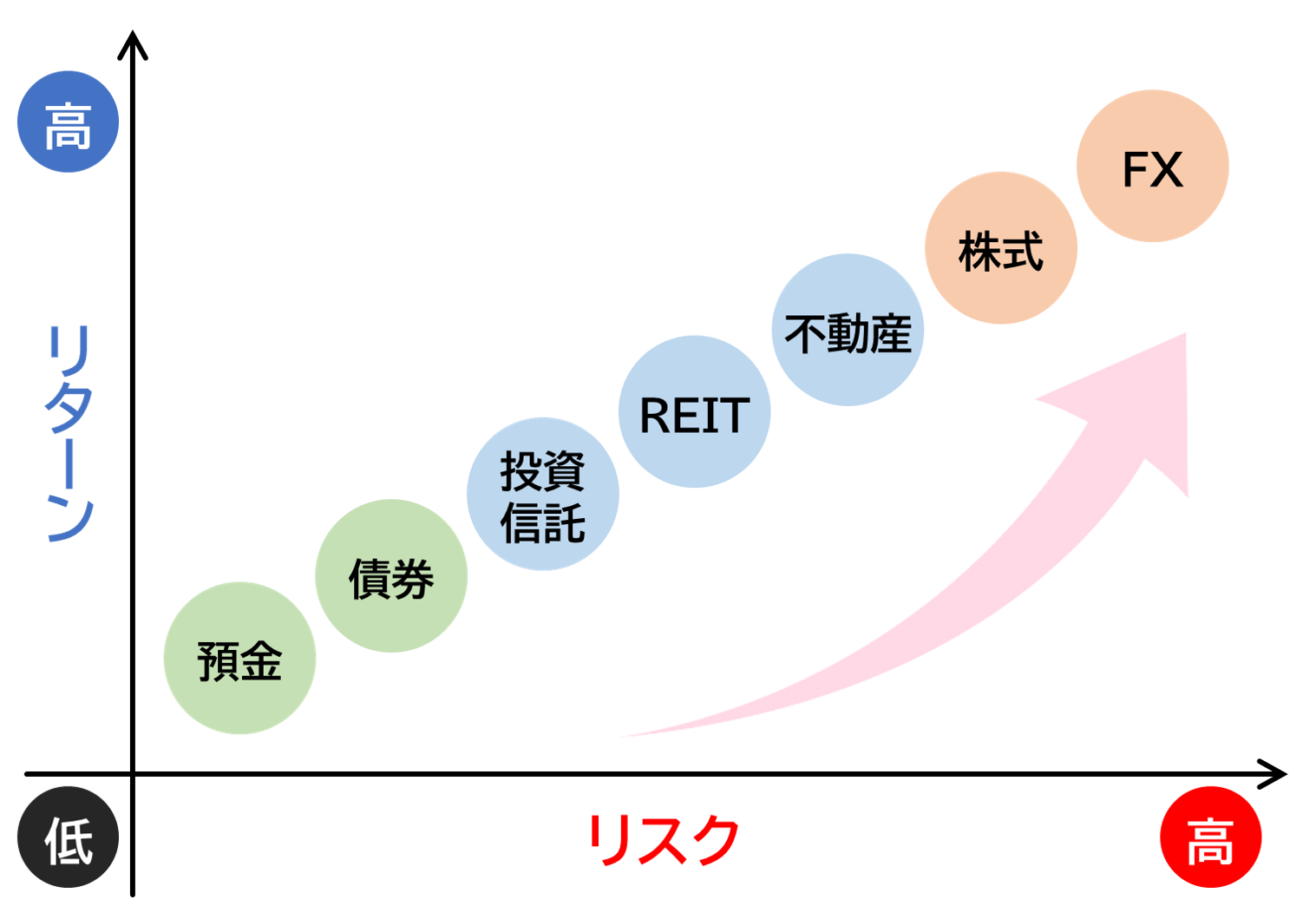

そこで今回、初心者が抑えておくべき7つの資産運用についてご紹介します。以下の図をもとにリスクが低い順から解説していきます。

1 : 預金

まず1つ目は、預金です。

預金が資産運用?と思うかもしれませんが、預金は金融機関にお金を預けることで金利(利息)を受け取れる資産運用の1つです。

一般的に使われる預金としては大きく分けて3つあります。

・普通預金

・定期預金

・外貨預金

預金の金利(利息)ですが、1980年当時の定期預金は7.25%、1990年では5%ありました。もし、1980年に100万円を定期預金していたら、なんと10年で2倍!

今はどうでしょうか?

みずほ銀行の場合ですと、定期預金の金利は0.002%

残念ながら、今の日本の金融機関に預金しても超低金利のため、いくらお金を預けても大した金利(利息)を得ることはできません。

ただ、お金が減るリスクは限りなく低いのが特徴です。

預金のリスク

預金のリスクはほぼ無いに等しいです。とはいえ、リスクがゼロではありません。

預金のリスク

・金融機関の破綻

・為替相場の変動(外貨預金の場合)

もし金融機関が破綻した場合

日本ではペイオフ制度により元本1,000万円までとその利息分は保証されますが、1,000万円を超える預金については保証されません。

その場合は、破綻した金融機関の財産状況によって全額または一部が支払われることになります。

ペイオフ制度は外国の金融機関には適用されない。

2つ目の為替相場のリスクですが、外貨預金の場合は円を外国通貨に交換する時に為替相場の影響を受けます。

例えば、預金時の1ドルが100円で換金時の1ドルが110円だった場合、10円の利益です。一方で、換金時の1ドルが90円だった場合は、10円の損失となります。

他に気をつける点は、為替相場に変動がない場合でも預金時と引出時に為替手数料が含まれているため、元本割れになる恐れがあります。

2 : 債券

債券は、国や地方公共団体、企業などが投資家から資金を借り入れるために発行する有価証券です。

債券の資産運用は、投資家が債券を購入し債権の期日がくると元本と利息が還ってくることを指します。

よく知られているのは、国が発行している債券「国債」です。

国債は国が破綻しない限り確実に元本が還ってくるため、リスクはかなり低いのが特徴です。その分、リターン(利息)も低くなります。

また、企業が発行する債券は「社債」と言われ、ソフトバンクやトヨタ自動車など大手上場企業などが発行しています。

社債は国債と比べると金利が高い傾向にありますが、倒産のリスクがあるので注意が必要です。

その点においては、国債、社債も格付けがされているので、債券の格付けをチェックして判断することをおススメします。

債権のリスク

債券で考えられるリスクは主に3つあります。

債権のリスク

・発行体(国や企業)が破綻、倒産する可能性(特に企業の場合)

・途中売却する場合、価格変動により購入価格より下がる可能性

・為替変動やカントリーリスク(外国債券の場合)

企業の債券「社債」は、企業の倒産というリスクがあるので気をつけたいところです。

また、外国の債券「外国債」の場合も、為替相場の変動と国自体のリスク(政治・経済などの社会情勢の変化)が想定されるので、その点も考慮する必要があります。

3 : 投資信託

投資信託は、投資家から資金を集めてファンドマネージャーという投資のプロがまとめて運用する投資方法です。

投資のプロを信じて資金(お金)を託すので「投資信託」と言われる

投資信託は、少額(100円から可能)の資金で始めることができ、商品の種類は約6,000本と豊富にあるのが特徴です。また、様々な分野に投資していくので、知識がない初心者でも分散投資が可能となります。

投資信託の運用方法は2つあります。

・アクティブ運用

インデックス指数を上回る成果を目指す運用方法

・パッシブ運用(インデックス運用)

インデックス指数に連動する成果を目指す運用方法

※インデックス指数:日経平均株価や東証株価指数(TOPIX)などの指標のこと

この運用方法の違いにより、利回りや手数料に違いが出ます。

アクティブ運用は、ファンドマネージャーやアナリストが個別企業へ取材など自分たちの足で集めた情報をもとに、投資先を調査・選定し運用するため手数料は高めになります。

一方、パッシブ運用は、日経平均株価などの指標をもとに、調査・選定などは行わず運用するため手数料は低めです。

投資信託のリスク

投資信託で考えられるリスクは主に2つあります。

投資信託のリスク

・元本の保証がない

・手数料がかかる

投資信託は、株式や債券などに投資するため様々な影響(政治・経済情勢、企業の業績、為替変動など)を受けることから、価格に変動があり元本の保証はありません。

また、ファンドマネージャーに運用を任せているため手数料がかかります。投資信託を購入する時は、必ず手数料は確認しましょう。

購入時の手数料・運用管理手数料などがかかる

4 : REIT(不動産投資信託)

REIT(リート)は、不動産に特化した投資信託です。

投資家から資金を集めてオフィスビルや商業施設・マンションなどの不動産を購入し、その不動産から得られる賃貸収入や売買差益を投資家に分配する仕組みの資産運用です。

個人で、オフィスビルや商業施設を購入し運用することは難しいですが、REITを購入することで間接的に不動産を購入・運用することにつながります。

REITは、少額から始めることができ、様々な不動産に投資しているため分散投資も可能です。また、実物の不動産を購入するわけではないので売却しやすく、流動性が高いのも特徴です。

REIT(不動産投資信託)のリスク

REIT(リート)で考えられるリスクは主に2つあります。

REITのリスク

・不動産市場のリスク

・自然災害(地震など)や火災などのリスク

不動産市場のリスクは、賃貸市場、売買市場、経済情勢などの影響を受けて、経済悪化により賃料価格の下落・空室に伴う賃料収入の減少・売買価格が下落する恐れがあります。

また、地震などの自然災害や火災などにより不動産自体に被害を受けるリスクも考えられます。そのようなことが原因で投資家への分配金が減る可能性はあるので注意が必要です。

5 : 不動産投資

不動産投資は、アパートやマンションなどの不動産を購入して収益を得る資産運用です。

先程のREIT(不動産投資信託)とは違い、実際に不動産を購入するので自分が所有者=オーナーになります。

収益方法は主に2つあります。

不動産投資の収益ポイント

・第三者に貸し出し家賃収入を得る

・不動産を売却して売却益を得る

不動産投資は、入居者が長く住む傾向にあることから比較的家賃収入が安定しています。そのため投資計画が見込めやすいのが特徴です。

一方で、物件自体の問題(古く汚い、設備が陳腐など)や外的要因(立地が悪いなど)などの影響により空室の多い物件もあるので、物件選びがポイントになります。

その点では、不動産の知識が必要になるので、初心者が気楽に始めるのは難しいと言えるでしょう。

また、不動産投資の大きな特徴は、他の資産運用とは違い、お金を借りて不動産投資ができることです。自己資金が少なくてもお金を借りることで、大きな不動産を購入することが可能です。

不動産投資のリスク

不動産投資で考えられるリスクは主に3つあります。

不動産投資のリスク

・不動産市場のリスク

・自然災害(地震など)や火災などのリスク

・流動性が低い(すぐに売却できない)

先程のREIT(不動産投資信託)と同じように、不動産市場のリスクと地震など自然災害のリスクがあります。

また、実物の不動産を所有するため、いざ売却する時は株などの金融商品とは違いすぐに売却できるとは限りません。

他の資産運用と比べると、流動性が低いため現金化するまでに時間がかかります。場合によっては年数単位で売却できないこともあり得ます。

6 : 株式投資

株式投資は、資産運用の中でも一般的な方法です。株式投資で収益を得る方法は2つ。

株式投資の収益ポイント

・配当金を得る

・売却益を得る

配当金は、会社の業績によって変動しますが比較的安定して受け取ることができます。

配当金を出さない会社もある

もう1つは、安い時に株式を購入し株価が高くなった時に売却して、その差益で収益を得る方法です。

言葉では簡単に聞こえますが、株価は様々な状況(会社の業績、将来性、噂など)で変動します。一概に業績が良いから株価が高くなることもありません。

また、業績があまり良くなくても画期的な新商品を開発した時など将来の期待で株価が上がることもあります。その点では、初心者の方には難しい資産運用と言えるでしょう。

株式投資のリスク

株式投資で考えられるリスクは主に3つあります。

株式投資のリスク

・価格変動のリスク

・会社が倒産する可能性

・為替変動のリスク(外国株式投資の場合)

株価は常に変動しますので安い時に購入して高く売ることができるとは限りません。場合によっては、投資する会社が突然倒産する可能性もありえます。

また、株式投資は日本の株だけでなく外国の株も購入できますが、外国株の場合は為替変動のリスクが伴います。その点は考慮する必要があります。

7 : FX(外国為替証拠金取引)

FX(Foreign Exchangeの略称)は、「日本円→米ドル」など、通貨を買ったり売ったりしたときに発生する差額によって利益をねらう資産運用です。

例えば、海外旅行でアメリカに行くことを考えてみましょう。

出発時に、日本で「1ドル=100円」で日本円を米ドルに交換したとします。

帰国後、その米ドルを日本円に戻すとき「1ドル=105円」になっていたら、日本円で5円(105円-100円)お得になります。

もし1,000ドルを交換したなら5,000円(5円×1,000ドル)の利益です。

逆に、「1ドル=95円」だったら5,000円の損失になります。

これを「外国為替取引」といいますが、この1,000ドルを「証拠金」として何倍もの取引できるのがFXです。

※証拠金を保証金と考えると分かりやすいかもしれません。

つまり、少ない資金で多額の外国為替取引ができるわけです。現在、日本では25倍までの取引が可能です。これをレバレッジと言います。

FX(外国為替証拠金取引)のリスク

FXで考えられるリスクは主に2つあります。

FXのリスク

・為替変動のリスク

・レバレッジのリスク

FXは、世界の通貨を扱うため基本的に24時間通貨の価格は変動しています。そのため、日本時間で取引をしても、夜中に急激な価格変動がある時に対応できない可能性があります。

※その場合に備えてシステム上で事前にロスカット設定が可能です。

また、通貨の価格はその国の情勢が大きく左右します。国の財政・政治・経済など様々な要因が影響しますので、価格を予想することは非常に難しいです。

もう1つのリスクとして、少ない資金で多くの資金の取引ができるレバレッジの仕組みです。レバレッジをかけることで、大きく利益を得ることもありますが、大きく損をすることもあるので注意が必要です。

初心者が資産運用で失敗しないために注意すること3つ

実際に資産運用を始める上で、誰しも失敗したくはありません。資産運用で失敗しないためには3つの注意点を理解して始めることが大切です。

1 : 資産運用の目的を明確にする

資産運用を始める上で最も重要なことは「目的を明確にする」ことです。なぜなら、目的によって投資の種類が変わるからです。

例えば、老後資金を準備するという目的の場合

確実に老後資金は確保したいので大きなリスクを取ることはできません。

その場合、リスクの高いギャンブル性があるFXは不向きです。向いている資産運用は、投資信託(積立て型)などです。

このように目的を明確にすることで、投資する種類が見えてきます。そして、目的が定まると目標が明確になります。

・どれくらいの期間に

・どれくらいの資金が必要か

・そのためにはどれくらいの運用利回りが妥当か

という具合に、より明確に資産運用の形が見えてきます。また、目的を明確にするときは自分の価値観をもとに決めることが重要です。

自分の価値観に合わない資産運用を始めたとしても、結果的に自分らしい生き方にはなりません。資産運用をする最終的な目的は、自分らしい生き方をするためです。

自分の価値観を理解した上で、資産運用の目的を明確にしていきましょう。

▼自分の価値観について知りたい方はこちらの記事を参考にしてください。

≫自分の価値観の見つけ方・5つのステップを解説【自己理解のプロから学ぶ】

2 : 長期的な視点で計画する

先ほどの目的を明確にすることで、いつ、どれくらいの資金が必要になるのか目標が見えてきます。そして、その目的と目標をもとに長期的な計画を立てることが重要です。

なぜなら、資産運用の初心者は、投資の知識も少なく高いリスクを取って短期的に利益を出すことが難しいからです。

40代以降、教育資金、老後資金、介護資金など様々なお金の不安がある中で、確実に資金を増やす必要があります。そのためには、長期的な資産運用が適しています。

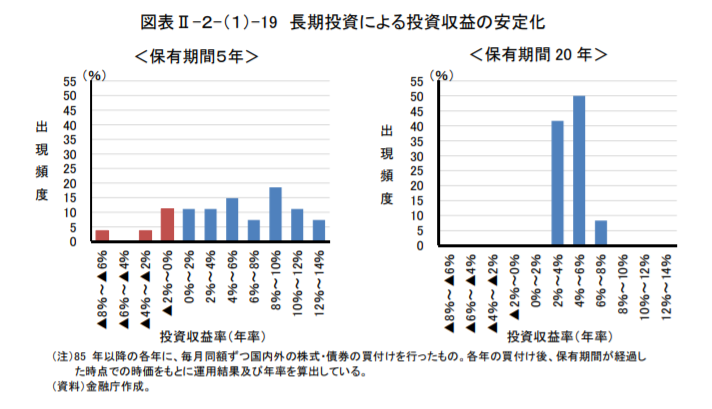

長期的な資産運用(積立て)が適している理由は、投資の収益率が安定することが証明されているからです。

金融庁によると、積立運用を5年間した場合と20年間した場合の投資収益率を比較した時、5年の収益率は「-8%~+14%」と損失と利益幅が広くなります。一方、20年の収益率は「+2%~+8%」と利益内で安定するという結果が出ています。

このように投資の収益を安定させるためには、長期間・継続的に保有することが有効であるということです。

初心者の方は、この3つのキーワードを念頭に置いて資産運用を計画しましょう。

資産運用の三原則

長期・積立・分散

▼コチラの記事も参考にしてください。

≫【これだけでいい】資産運用を成功させる投資の三原則「長期・積立・分散」

3 : 余剰資金で始める

当たり前といったら当たり前ですが、資産運用は余剰資金で始めるのが鉄則です。

なぜなら、どんな投資にも資金が減るリスクがあるからです。

資金が減るリスクがある以上、生活に必要な資金を使い投資をするのは生活自体をリスクにさらすことになります。必要な生活資金は確保して必ず余剰資金で資産運用を始めるようにしましょう。

資産運用に使わない資金

・日常生活費:日常生活をする上で最低限必要なお金

・生活防衛費:万が一、収入が途絶えた時に一定期間生活できるお金

・ライフイベント費:出産、入学、結婚、葬儀などにかかるお金

まとめ : 自分の価値観をもとに資産運用の目的を明確にしましょう!

今回は、40代会社員・投資初心者が資産運用を始める前に知るべき基礎知識について解説してきました。

改めておさらいをしておきます。資産運用には主に7つの投資方法があります。

1.預金・外貨預金

2.債券

3.投資信託

4.REIT(不動産投資信託)

5.不動産投資

6.株式投資

7.FX(外国為替証拠金取引)

※並びはリスクが低い順から

また、資産運用で失敗しないための注意点は3つ。

1.資産運用の目的を明確にする

2.長期的な視点で計画する

3.余剰資金で始める

今回の記事を読んだことで、基礎的な知識を得て資産運用を始める準備は整いました。ただし、いきなり始めるのは早いです。

上記の注意点でもあるように、まずは資産運用の目的を明確にして目標を決めること。そして、その目的と目標に合う投資を選び、その投資に関する知識を身につけることから始めましょう。

-

-

【意外と知らない】貯金と貯蓄の明確な違い 40代は貯蓄を重視するべき理由も解説

続きを見る